Riportiamo di seguito le Specifiche Tecniche pubblicate dall'Agenzia delle Entrate.

Per il riconoscimento del Bonus è necessario verificare tre presupposti legati alla tipologia di reddito prodotto, alla sussistenza di un’imposta a debito dopo aver apportato le detrazioni per lavoro, nonché all’importo del reddito complessivo.

In particolare devono risultare soddisfatte tutte e tre le seguenti condizioni:

presenza di almeno un reddito nella colonna 3 nei righi da RC1 a RC3 per i quali sia presente nella relativa colonna 1, il codice 2, ed i codici 3 o 4 per i quali il relativo reddito concorre alla formazione del reddito complessivo (in presenza dei codici 3 e /o 4 si rimanda alle istruzioni successivamente fornite);

l’imposta lorda sulla somma dei redditi di cui al punto precedente deve essere superiore all’ammontare della detrazione spettante per i medesimi redditi;

il reddito complessivo aumentato del reddito derivante da cedolare secca e diminuito della deduzione per abitazione principale, non deve essere superiore a 26.000;

Se risultano soddisfatte tutte e tre le precedenti condizioni il bonus spetta nella misura di:

640 euro, se il reddito complessivo aumentato del reddito derivante da cedolare secca non è superiore a 24.000 euro;

se il reddito complessivo aumentato del reddito derivante da cedolare secca è superiore a 24.000 euro ma non a 26.000 euro, il Bonus di euro 640,00 spetta per la parte corrispondente al rapporto tra l’importo di 26.000 euro, diminuito del reddito complessivo (aumentato del reddito derivante da cedolare secca), e l’importo di 2.000 euro.

Al fine della verifica delle condizione per il riconoscimento del Bonus e per la sua determinazione, devono essere seguite le indicazioni fornite nei successivi paragrafi.

11.4 DEFINIZIONE ENTITA’ TRIBUTARIE RILEVANTI AI FINI DEL BONUS

Ai fini della verifica dei presupposti per il riconoscimento del Bonus Irpef e per la sua determinazione è necessario procedere come di seguito descritto.

Determinare prioritariamente le seguenti entità tributarie:

LimiteRedditoBonus = col. 1 RN1 – RN2

RedditiBonus

Come precisato nella circolare 8/E 2014 i potenziali beneficiari del credito sono i contribuenti il cui reddito complessivo è formato:

dai redditi di lavoro dipendente di cui all’articolo 49, comma 1, del TUIR;

dai redditi assimilati a quelli di lavoro dipendente di cui all’articolo 50, comma 1, del TUIR, di seguito specificati:

compensi percepiti dai lavoratori soci delle cooperative (lett. a);

le indennità e i compensi percepiti a carico di terzi dai lavoratori dipendenti per incarichi svolti in relazione a tale qualità (lett. b);

somme da chiunque corrisposte a titolo di borsa di studio, premio o sussidio per fini di studio o addestramento professionale (lett. c);

redditi derivanti da rapporti di collaborazione coordinata e continuativa (lett. c-bis);

remunerazioni dei sacerdoti (lett. d);

le prestazioni pensionistiche di cui al d.lgs. n. 124 del 1993 comunque erogate (lett. h-bis);

compensi per lavori socialmente utili in conformità a specifiche disposizioni normative (lett. l).

Pertanto, ai fini della determinazione dei redditi di lavoro dipendente e assimilati per i quali spetta il Bonus Irpef calcolare :

TotaleRedditiCodice2 = somma degli importi indicati nella col. 3 dei righi da RC1 a RC3 di tutti i moduli compilati per i quali nella casella di col. 1 (tipologia reddito) è indicato il valore uguale a “2”;

I Redditi per Lavori Socialmente utili assumono rilievo ai fini del Bonus solo se concorrono al reddito complessivo.

Per verificare se i redditi per lavori socialmente utili concorrono o meno al reddito complessivo operare nel seguente modo:

Calcolare S =

RA023011 + RA023012 +

RB010013+ RB010018+

RC005003 + RC009001 +

RE025001 + RF101001 +

RG036001 + RH014002 +

RH017001 + RH018001 +

RT066001 + RT087001 +

RL003002 + RL004002 +

RL019001 + RL022002 +

RL030001 + RL032001

RD018001 +

RM015001 - RG028001 –

RH014001 - RS037013

se (S – RN002001 – RC005002) è maggiore di 9.296 i compensi per LSU concorrono alla formazione del reddito complessivo e pertanto TotaleRedditiLSU = RC5 col. 2;

se invece (S – RN002001 – RC005002) è minore o uguale a 9.296 i compensi per LSU NON concorrono alla formazione del reddito complessivo e pertanto TotaleRedditiLSU = zero.

TotaleRedditiFrontalieri = somma degli importi indicati nella col. 3 dei righi da RC1 a RC3 di tutti i moduli compilati per i quali nella casella di col. 1 (tipologia reddito) è indicato il valore uguale a “4”. Ridurre l’importo così determinato di euro 6.700. Ricondurre a zero se il risultato è negativo.

Pertanto l’entità RedditiBonus è pari a:

RedditiBonus = TotaleRedditiCodice2 + TotaleRedditiLSU + TotaleRedditiFrontalieri

Come precisato nella circolare 8/E 2014, i contribuenti titolari dei redditi in precedenza indicati devono altresì avere un’imposta lorda, determinata su detti redditi, di ammontare superiore alle detrazioni da lavoro loro spettanti in base al comma 1 dell’art. 13 del TUIR. Inoltre, la circolare 9/E 2014 ha chiarito che, al fine di evitare penalizzazioni per i lavoratori dipendenti che hanno i presupposti per la fruizione dell’imposta sostituiva per incrementi di produttività, il reddito di lavoro dipendente assoggettato a imposta sostitutiva deve comunque essere sommato ai redditi tassati in via ordinaria per la verifica della “capienza” dell’imposta lorda determinata sui redditi da lavoro rispetto alle detrazioni da lavoro spettanti.

Pertanto, determinare la base imponibile sulla quale calcolare l’imposta lorda come segue:

ImponibileImpostaLordaBonus = RedditiBonus + Rigo RC4 col. 2 (Somme imposta sostitutiva)

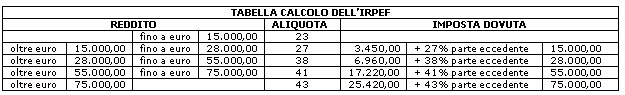

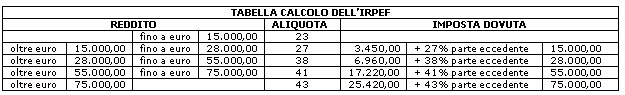

ImpostaLordaBonus =

Applicare gli scaglioni di aliquote Irpef presenti nella tabella sotto riportata all’importo di ImponibileImpostaLordaBonus come sopra determinato

DetrazioneRedditiBonus = determinare con riferimento all’importo ImponibileImpostaLordaBonus l’ammontare delle detrazioni di lavoro dipendente spettanti su tali redditi.

Come precisato nel paragrafo 2.1 della circolare 9/E 2014, ai fini della verifica della “capienza”, i termini di confronto devono essere omogenei e, quindi, occorre calcolare le detrazioni spettanti in base ai soli redditi che danno potenzialmente diritto al credito. In sostanza, l’imposta lorda sui redditi di lavoro dipendente e assimilati deve essere di importo superiore alle detrazioni calcolate su un reddito complessivo formato dai medesimi redditi che hanno determinato l’imposta lorda stessa.

Pertanto i principi di carattere generale da adottare sono quelli descritti nel paragrafi relativi alla Determinazione delle detrazioni per lavoro dipendente, pensione ed altri redditi, assumendo come “Reddito di riferimento” da utilizzare nella determinazione della detrazione l’importo ImponibileImpostaLordaBonus.

Tuttavia, sia per esigenze di chiarezza espositiva che per tenere conto di alcuni aspetti peculiari nella determinazione delle detrazioni di lavoro dipendente rilevanti ai fini della capienza dell’imposta lorda, si riportano di seguito puntualmente le modalità di calcolo da utilizzare per la determinazione delle detrazioni (DetrazioneRedditiBonus).

Si ricorda che a partire dall’anno d’imposta 2014 la legge 27 dicembre 2013, n. 147, art. 1, comma 127 ha rimodulato le detrazione per redditi di lavoro dipendente.

Se nella colonna 1 dei righi da RC1 a RC3 sono stati indicati solo i codici 3 e 4, la detrazione spetta solo se risulta verificata almeno una delle condizioni sotto descritte in relazione a ciascuno di tali codici (almeno uno di tali redditi deve concorrere alla formazione del reddito complessivo).

Presenza di redditi per lavori socialmente utili

Se nella sezione I del quadro RC sono stati indicati solo redditi per lavori socialmente utili (codice 3 in colonna 1 dei rigida RC1 a RC3) la detrazione spetta solo se tali redditi concorrono alla formazione del reddito complessivo. Per verificare se i redditi per lavori socialmente utili concorrono o meno al reddito complessivo si rimanda alle indicazioni precedentemente fornite.

Presenza di redditi percepiti da frontalieri

Se nella colonna 1 dei righi da RC1 a RC3 è stato indicato solo il codice 4 la detrazione spetta solo se l’ammontare dei redditi percepiti in zone di frontiera è superiore a euro 6.700 (quota esente).

Al fine della individuazione della detrazione spettante operare come di seguito descritto.

1) calcolare: Reddito di riferimento = ImponibileImpostaLordaBonus

2) il numero dei giorni di lavoro dipendente (rigo RC6 col. 1) per i quali spettano le detrazioni viene di seguito denominato Num-Giorni-Lav-Dip;

3) L’importo della detrazione spettante è in funzione dell’ammontare del reddito di riferimento:

A) REDDITO DI RIFERIMENTO FINO AD EURO 8.000

Calcolare la detrazione rapportata ai giorni di lavoro dipendente:

Detrazione-LavDip-Rapportata-Giorni = 1.880 X Num-Giorni-Lav-Dip

________________________

365

Calcolare la Detrazione-minima-LavDip:

se nella casella di colonna 2 dei righi da RC1 a RC3 è presente in almeno un rigo il codice “2” (redditi di lavoro dipendente a tempo determinato) Calcolare Detrazione minima-LavDip è pari ad euro 1.380,00;

se in nessun rigo da RC1 a RC3 è presente nella colonna 2 il codice “2” la Detrazione minima-LavDip Spettante è pari ad euro 690,00;

Si precisa che l’importo della detrazione minima come sopra determinata non deve essere rapportata ai giorni di lavoro dipendente.

La Detrazione spettante ai fini del Bonus, denominata DetrazioneRedditiBonus, è pari al maggiore importo tra quello della Detrazione-LavDip-Rapportata-Giorni e quello della Detrazione minima-LavDip come sopra determinati;

B) REDDITO DI RIFERIMENTO SUPERIORE AD EURO 8.000 E FINO AD EURO 28.000

1) calcolare Quoziente = 28.000 - Reddito di riferimento

___________________

20.000

Se il Quoziente è superiore a zero e minore di uno devono essere utilizzate le prime quattro cifre decimali.

DetrazioneRedditiBonus = [ 978 + (902 X Quoziente) ] X Num-Giorni-Lav-Dip

___________________

365

C) REDDITO DI RIFERIMENTO SUPERIORE AD EURO 28.000 E FINO AD EURO 55.000

calcolare Quoziente = 55.000 - Reddito di riferimento

____________________

27.000

Se il Quoziente è superiore a zero e minore di uno devono essere utilizzate le prime quattro cifre decimali.

Calcolare la detrazione spettante ai fini del Bonus:

DetrazioneRedditiBonus = [ 978 X Quoziente X Num-Giorni-Lav-Dip ]

_________________

365

A questo punto è necessario procedere al calcolo della capienza dell’imposta lorda. Calcolare:

CapienzaImpostaBonus = ImpostaLordaBonus – DetrazioneRedditiBonus

11.5 VERIFICA DEI PRESUPPOSTI PER IL RICONOSCIMENTO DEL BONUS

Di seguito si riportano i presupposti per il riconoscimento del bonus che devono risultare tutti soddisfatti:

RedditiBonus maggiore di zero

CapienzaImpostaBonus maggiore di zero

LimiteRedditoBonus inferiore o uguale a 26.000

Bonus non spettante

Se le precedenti condizioni non risultano tutte verificate, non spetta il Bonus Irpef.

Qualora il Bonus sia stato erogato dal sostituto d’imposta (Rigo RC14 col. 2 maggiore di zero), tale importo deve essere recuperato in sede di dichiarazione. Al tale fine, compilare i dati del rigo RN43 con le modalità di seguito descritte:

Le col. 1 e 2 del rigo RN43 non devono essere compilate.

La col. 3 del rigo RN43 = Rigo RC14 col. 2

Bonus spettante

Se le precedenti condizioni risultano tutte verificate, determinare l’ammontare del Bonus Irpef come di seguito descritto.

Se LimiteRedditoBonus è minore o uguale a 24.000, BonusTeorico = 640

Se LimiteRedditoBonus è maggiore di 24.000 e minore o uguale a 26.000:

BonusTeorico = 26.000 – LimiteRedditoBonus x 640

__________________________

2.000

BonusSpettante = BonusTeorico x Rigo RC6 col. 1

_______________

365

BONUS = BonusSpettante - RC14 col. 2

BONUS maggiore di zero

La col. 1 del rigo RN43 deve essere uguale a BonusSpettante;

La col. 2 del rigo RN43 deve essere uguale a BONUS

La col. 3 del rigo RN43 non deve essere compilata

BONUS uguale a zero

La col. 1 del rigo RN43 deve essere uguale a BonusSpettante;

Le col. 2 e 3 del rigo RN43 non devono essere compilate.

BONUS minore di zero

La col. 1 del rigo RN43 deve essere uguale a BonusSpettante;

La col. 2 del rigo RN43 non deve essere compilata

La col. 3 del rigo RN43 deve essere uguale al valore assoluto di BONUS

In tale situazione il datore di lavoro ha riconosciuto il Bonus Irpef in misura superiore a quella che in sede di dichiarazione è risultata spettante.