Con l'entrata in vigore del decreto 193/2016, ossia il decreto fiscale collegato alla Legge di Bilancio, a partire dal 1° gennaio 2017 i contribuenti soggetti IVA sono obbligati ad inviare entro specifiche scadenze 2 nuovi adempimenti:

1) la comunicazione IVA trimestrale 2017 di tutte le fatture emesse e ricevute, le variazioni ivi comprese le bolle doganali;

2) la comunicazione dei dati riepilogativi delle liquidazioni periodiche IVA 2017.

Questo capitolo si sofferma sul secondo adempimento.

Termini di invio

La comunicazione deve essere inviata all'Agenzia delle Entrate entro l’ultimo giorno del secondo mese successivo ad ogni trimestre.

I termini per l’invio della comunicazione sono:

I° trimestre: entro il 31 maggio;

II° trimestre: entro il 16 settembre;

III° trimestre entro il 30 novembre;

IV° trimestre entro l’ultimo giorno del mese di febbraio dell’anno successivo, per cui 28 o 29 febbraio (la liquidazione del IV trimestre va inviata per tutte le tipologie di contribuenti trimestrali).

Per i contribuenti mensili i termini di versamento dell’iva non subiscono cambiamenti: il 16 febbraio rimarrà il termine entro il quale versare l'Iva del mese di gennaio, il 16 marzo per l’iva di febbraio, il 16 aprile per l’iva di marzo ecc. Entro il 31 maggio lo stesso contribuente dovrà però anche inviare la comunicazione dei dati delle liquidazioni mensili.

Il contribuente trimestrale, invece, dovrà entro il 16/05/2017 versare l’iva relativa al I° trimestre ed entro il 31/05/2017 effettuare la nuova comunicazione liquidazioni periodiche Iva.

Soggetti obbligati

L'obbligo di trasmissione della nuova comunicazione comprende i casi in cui la liquidazione abbia un'IVA a credito.

Sono esonerati dalla comunicazione liquidazione periodica IVA i soggetti non obbligati alla presentazione della dichiarazione annuale Iva, come ad esempio i soggetti che hanno registrato solo operazioni esenti, oppure chi non ha effettuato operazioni nel 2017, sia attive che passive, e non ha crediti d’imposta da fruire, e i soggetti non obbligati alle liquidazioni periodiche come i soggetti che applicano i regimi dei minimi e dei forfettari.

Sono esonerati anche i produttori agricoli in regime di esonero di cui all’art. 34, comma 6, DPR n. 633/72 “situati nelle zone montane” ex art. 9, DPR n. 601/73

Per i soggetti che esercitano più attività gestite con contabilità separata, si invia una sola comunicazione, riepilogativa delle liquidazioni di tutte le attività. Non è gestita l’esclusione di attività Iva specifiche (es. intrattenimenti).

La procedura non trasferisce i dati nei seguenti casi:

quando in Anagrafica azienda, nei Dati annuali, c'è la barratura "Iva: Regime forfetario" per l'anno di riferimento;

quando, sempre in Anagrafica azienda, è barrato "Es. com. dati Iva" (da indicare per le altre casistiche di aziende da escludere dall'adempimento"

Sanzioni omessa comunicazione IVA

Omessa o ritardata trasmissione dei dati relativi ad ogni fattura: sanzione minimo 2 euro per fattura ad un massimo di 1.000 euro a trimestre.

Omessa, incompleta o infedele comunicazione delle liquidazioni periodiche: sanzione minimo 500 euro a massimo 2.000 euro.

La sanzione, per entrambi i casi, è ridotta alla metà se la trasmissione è effettuata entro i 15 giorni successivi alla scadenza prevista ovvero se, nel medesimo termine, è effettuata la trasmissione corretta dei dati.

Soggetti con più periodicità

Dalle istruzioni ministeriali:

Il contribuente che effettui, per le diverse attività esercitate, sia liquidazioni periodiche mensili che trimestrali, deve, in via generale, presentare la Comunicazione con moduli distinti (mensili e trimestrali) con riferimento alle rispettive liquidazioni.

Nel particolare caso di anticipazione, ai fini compensativi dell’imposta, della liquidazione periodica trimestrale in coincidenza con quella relativa al terzo mese di ogni trimestre solare (marzo, giugno, settembre e dicembre per i soli contribuenti di cui all’art. 74, 4° comma), deve essere presentata la Comunicazione riepilogando in un unico modulo la liquidazione periodica relativa al terzo mese e quella relativa al trimestre riferita a tutte le attività esercitate, indicando entrambi i periodi nelle corrispondenti caselle (esempio: liquidazione congiunta mese di marzo - primo trimestre, indicare il valore “03” nella casella “Mese” e “1” nella casella “Trimestre” del rigo VP1).

Nel caso in cui la liquidazione Iva trimestrale viene anticipata, di cui alla fine delle istruzioni sopra riportate, per usufruire nei mesi di marzo, giugno, settembre, del credito Iva della liquidazione trimestrale, la comunicazione di una sola liquidazione comprendente i dati complessivi dell'ultimo mese del trimestre e della periodicità trimestrale viene gestita in automatico quando c'è il passaggio del credito Iva dal trimestre al mese di marzo, giugno, settembre. In Adempimenti Antielusione viene trasferita la barratura di "Anticipazione della liquidazione" nel quadro VP del mese di cui è stato utilizzato il credito.

Soggetti con operazioni straordinarie o altre trasformazioni sostanziali

Per i soggetti che si sono estinti dopo l'operazione straordinaria, il soggetto risultante deve presentare 2 distinte comunicazioni, di cui una per i dati delle liquidazioni effettuate dal soggetto estinto nella frazione di trimestre cui si riferisce la comunicazione. In questa comunicazione devono essere indicati, nella parte riservata al contribuente, i dati relativi al soggetto estinto, mentre nel riquadro riservato al dichiarante deve essere indicato il soggetto risultante dall'operazione, con il codice carica 9.

Quindi, nella sezione Cariche/Soci dell'anagrafica unica del soggetto estinto, deve essere inserita l'azienda risultante dall'operazione.

PROCEDURE OPERATIVE

Dalla contabilità non viene eseguito lo scaricamento dei dati per la comunicazione. I dati vengono trasferiti alla procedura Adempimenti Antielusione (modulo acquistabile separatamente).

Normale operatività

Il calcolo della liquidazione Iva, calcola automaticamente anche i dati per l'invio della comunicazione e li trasmette alla procedura Adempimenti Antielusione (se è presente). Questa impostazione non è modificabile ed è attiva per tutte le liquidazioni periodiche calcolate (non simulate) a partire dall'anno 2017.

Non occorre quindi modificare nessuna impostazione, calcolando tutte le liquidazioni del trimestre, i dati saranno già pronti per l'invio (verificare comunque l'ultima parte del corrente capitolo, "Dati da integrare nella procedura Adempimenti Antielusione").

La barratura presente nel calcolo della liquidazioni, "Comunicazioni liquidazioni periodiche Iva", non modificabile, indica che i dati vengono automaticamente trasmessi alla procedura Adempimenti Antielusione.

Per i contribuenti trimestrali, una volta calcolato il trimestre, nella procedura Adempimenti Antielusione viene impostata la barratura di "Chiuso". Per i contribuenti mensili, la stessa barratura viene impostata solo una volta calcolati tutti i mesi che compongono il trimestre.

Se si effettua il calcolo della liquidazione di un periodo relativo ad un trimestre già interamente trasferito la procedura restituisce il seguente messaggio: “Azienda con trimestre … chiuso. Riaprire il trimestre”. Rispondendo SI la comunicazione viene riaperta e vengono aggiornati i dati trasmessi alla procedura "Adempimenti antielusione" relativamente al periodo calcolato.

Comunicazione correttiva

Se si effettua il calcolo della liquidazione di un periodo per il quale è già stata scaricata la comunicazione liquidazione periodica IVA, la procedura restituisce il messaggio “Azienda con trimestre già scaricato. Si vuole creare una comunicazione correttiva”. Rispondendo SI viene creata una dichiarazione correttiva nel programma "Adempimenti Antielusione" relativamente al periodo calcolato. Rispondendo NO è possibile scegliere se aggiornare la comunicazione ordinaria già presente.

La comunicazione correttiva è intesa come presentazione della comunicazione oltre i termini previsti dalla scadenza, in sostituzione di quella precedentemente inviata. Nel tracciato non è presente un indicatore specifico, ogni comunicazione sovrascrive la precedente. Nella procedura "Adempimenti Antielusione", con la comunicazione correttiva, viene creata una seconda posizione per il contribuente.

La gestione relativa alla comunicazione correttiva è attiva solamente con il calcolo della liquidazione della singola azienda.

Per i contribuenti mensili, è necessario effettuare il ricalcolo di tutti e tre i mesi, seguendo sempre lo stesso procedimento (rispondere SI alla domanda sopra riportata) per poter presentare una comunicazione correttiva di tutto il trimestre.

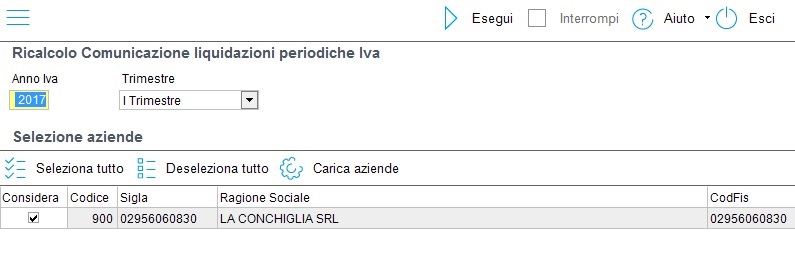

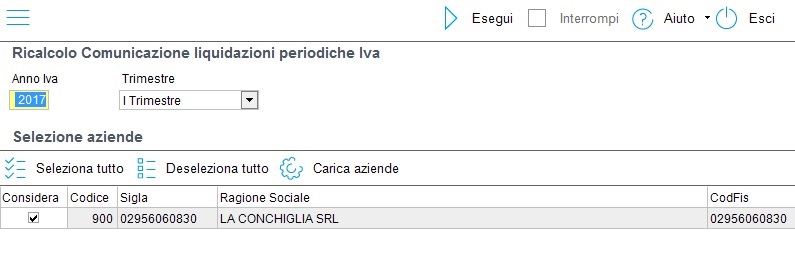

Ricalcolo e trasmissione liquidazioni già calcolate prima della versione 14.6

Le liquidazioni Iva calcolate per il 2017 prima della versione 14.6 della Contabilità, non hanno i dati necessari per la comunicazione.

Per calcolare i dati necessari all'invio della comunicazione, occorre utilizzare la funzione Ricalcolo Comunicazione liquidazioni periodiche Iva, nel menù Operazioni periodiche.

La funzione ricalcola solo i dati necessari per la comunicazione delle liquidazioni e li trasmette alla procedura Adempimenti Antielusione.

Le liquidazioni Iva periodiche devono essere già state calcolate. Diversamente, occorre calcolarle con il calcolo delle Liquidazioni Iva (anche Multiazienda).

Nel caso di contribuenti mensili per cui una sola liquidazione del periodo non sia calcolata, dopo il calcolo occorre eseguire la funzione Ricalcolo Comunicazione liquidazioni periodiche Iva, per trasmettere anche i dati delle liquidazioni già calcolate.

DATI DA INTEGRARE NELLA PROCEDURA ADEMPIMENTI ANTIELUSIONE PER LA COMUNICAZIONE TRIMESTRALE DELLE LIQUIDAZIONI

Il dichiarante diverso dal contribuente viene impostato, nella procedura Adempimenti Antielusione, direttamente dall'Anagrafica unica, dall'archivio Cariche/Soci.

Data dell'impegno e soggetto che predispone la comunicazione.

Codice legato agli Eventi eccezionali

Gestione della Liquidazione Iva di gruppo

Per il controllo delle liquidazioni trasferite alla procedura Adempimenti Antielusione, è possibile stampare la lista Liquidazione Iva (menù Archivi Azienda - Liste).

COMPILAZIONE

I campi specifici presenti nell'archivio Liquidazioni Iva sono i seguenti:

VP2 - Totale operazioni attive (visualizzato in corrispondenza della colonna Debiti)

Imponibile dei codici IVA senza la barratura "Escludi da comunicazione liquidazioni Iva" (per i righi IVA con codici IVA che, nella Tabella codici Iva, hanno la barratura, non viene riportato nulla in questo campo)

Imponibile corrispettivi ventilati (calcolo)

Imponibile corrispettivi art. 74-ter Agenzie di viaggio, dato da corrispettivi - imposta (calcolo)

Imponibile corrispettivi beni usati, dato da corrispettivi - imposta (calcolo)

Imponibile fatture con Iva ad esigibilità differita

Imponibile fatture soggette a split payment

Imponibile fatture/corrispettivi regime spettacoli (imponibile di prima nota moltiplicato per 2)

VP3 - Totale operazioni passive (visualizzato in corrispondenza della colonna Crediti)

Imponibile dei codici IVA senza la barratura "Escludi da comunicazione liquidazioni Iva" (per i righi IVA con codici IVA che, nella Tabella codici Iva, hanno la barratura, non viene riportato nulla in questo campo)

Regime beni usati metodo globale: totale costi - costi relativi a beni esportati; metodo analitico: totale costi

Agenzie di viaggio: totale imponibile sugli acquisti associati a un codice IVA con l'indicazione di acquisti Cee, acquisti extraCee, acquisti misti parte Cee e acquisti misti parte extraCee

VP4 - Iva esigibile (campo "Totale imposta" in corrispondenza della colonna Debiti)

Totale imposta su vendite (compresa Iva su fatture in sospensione incassate e IVA su autofatture) di competenza dell'esercizio

Totale imposta su corrispettivi scorporata di competenza dell'esercizio

Totale imposta su corrispettivi ventilati

VP5 - Iva detratta (campo "Totale imposta" in corrispondenza della colonna Crediti)

Totale imposta detraibile su acquisti di competenza dell'esercizio - diminuzione credito per pro-rata

Riduzione forfetaria per regime agriturismo e spettacoli

VP6 - Iva dovuta (in corrispondenza della colonna Debiti) o a credito (in corrispondenza della colonna Crediti)

VP7 - Debito periodo precedente non superiore 25,82 euro

VP8 - Credito periodo precedente

VP9 - Credito anno precedente

Viene riportato il credito annuale effettivamente confluito nella liquidazione Iva.

Il dato viene utilizzato per calcolare l'importo da versare o a credito, per cui non può essere diverso da quelle effettivamente utilizzato. Sempre per questo motivo, non rilevano gli utilizzi del credito Iva annuale gestiti in F24.

Nel caso di utilizzo "misto", in pratica, in questo campo confluiscono gli utilizzi Iva da Iva effettuati nelle singole liquidazioni.

Nel caso in cui il credito Iva annuale sia stato interamente riportato in contabilità nella prima liquidazione utile, impostando "interamente in Contabilità" nell'archivio Dati Iva annuale e acconto, eventuali successive estromissioni del credito dalla liquidazione vanno riportate in questo campo con il segno meno (caso non gestito dalla procedura).

Nel caso di utilizzo "Interamente in F24", questo campo non deve essere compilato.

VP10 - Versamenti auto UE

Viene considerato il campo "Iva già versata" quando nei Parametri aziendali, non è barrato "Non riportare righi versamenti immatricolazioni auto UE nel quadro VH" (questa barratura identifica che il campo fa riferimento ad altre casistiche)

VP11 - Crediti d'imposta

VP12 - Interessi dovuti per liquidazioni trimestrali

VP13 - Acconto dovuto

Acconto dovuto anche se non effettivamente versato.

VP14 - Importo da versare (in corrispondenza della colonna Debiti) o a credito (in corrispondenza della colonna Crediti)

Barratura "Subforniture": viene trasferita se nel periodo, nell'archivio Liquidazioni Iva, è compilato almeno uno dei 2 campi "Imposta subfornitura periodo attuale" e "Imposta subfornitura periodo precedente".