Gli esportatori abituali non devono più annotare mensilmente sui registri Iva l'andamento del plafond, poiché ora va indicato nel quadro "VC" della dichiarazione annuale.

É comunque consigliabile effettuare questa operazione (sebbene non più sui registri), onde mantenere un agevole controllo sull'andamento del plafond, disporre di dati aggiornati per la compilazione del quadro "VC" ed essere preparati ad eventuali richieste dell'amministrazione finanziaria.

PROCEDURA

É necessario indicare i seguenti dati:

NUOVA AZIENDA

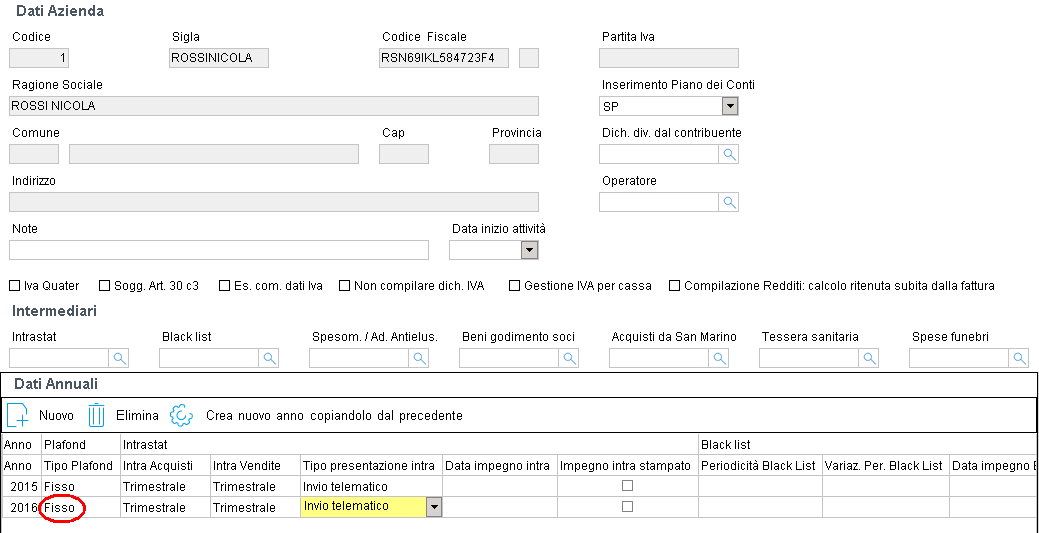

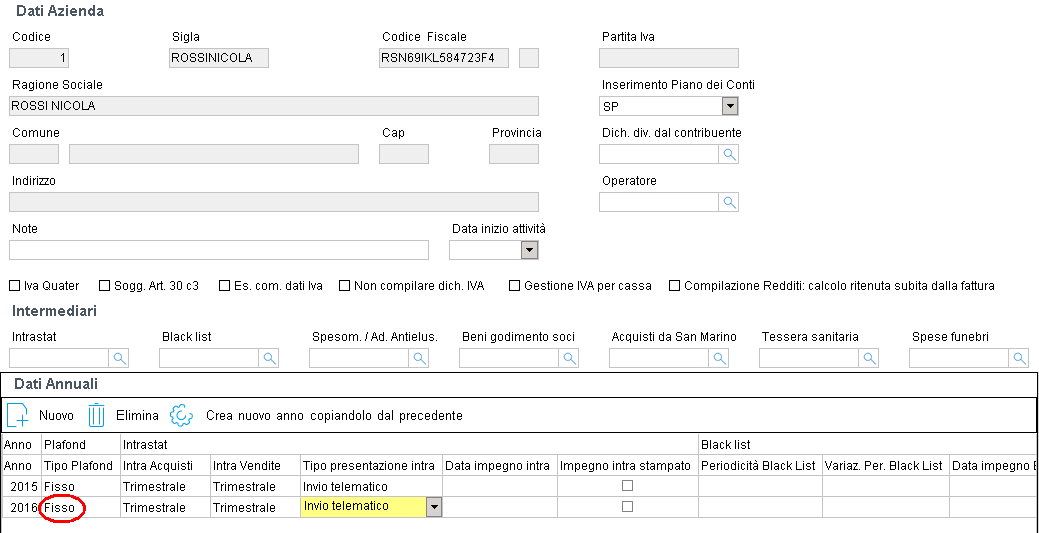

Indicare nei Dati Annuali (Configurazione Azienda - Anagrafica Azienda) il metodo utilizzato per la determinazione del plafond (fisso/mobile) dall’anno precedente al primo utilizzo del plafond.

Ad esempio se il primo utilizzo avviene nell’anno 2016 occorre impostare il “Tipo Plafond” dall’anno 2015.

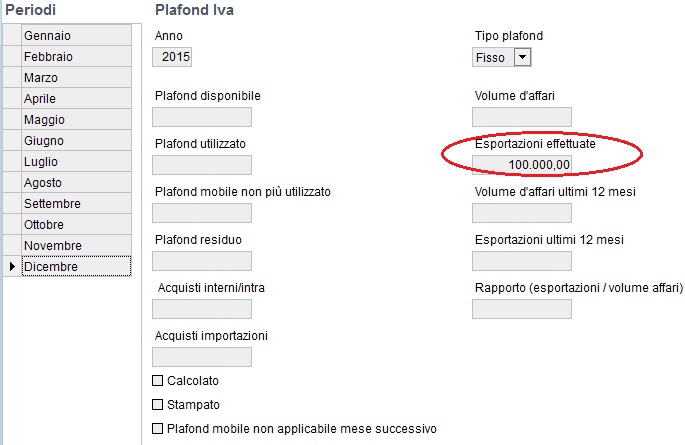

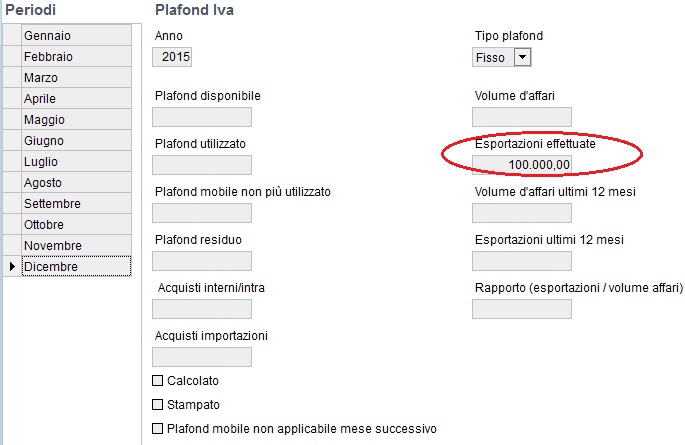

Metodo fisso/solare

Inserire l’ammontare complessivo delle esportazioni effettuate nell’anno precedente nel campo "Esportazioni effettuate" in un mese qualsiasi dell’anno precedente.

Col metodo fisso il plafond disponibile ad inizio anno corrisponde al totale delle esportazioni effettuate nell’anno precedente, perciò chi utilizza per la prima volta il plafond dovrà inserire tale ammontare nell’archivio dell’anno precedente. Non è necessario inserire nel relativo campo di ogni mese le esportazioni effettuate nel mese stesso.

Se non viene inserito il valore delle esportazioni nell’archivio dell’anno precedente, stampando per la prima volta la movimentazione del primo mese del nuovo anno, il plafond disponibile all'inizio del mese di gennaio risulterà pari a zero.

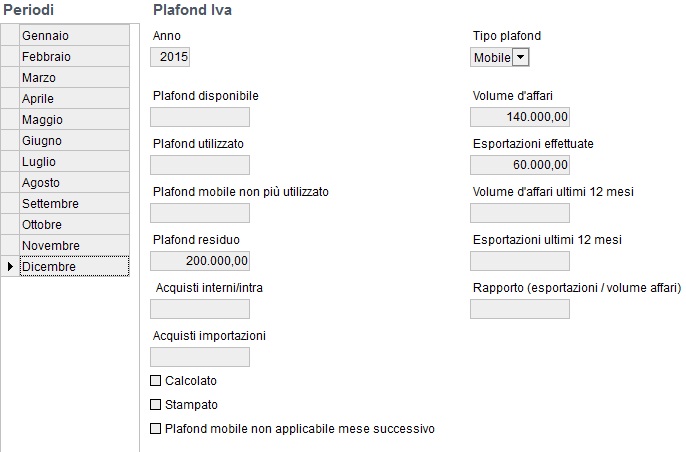

Metodo mobile/mensile

Per il primo anno in cui si utilizza la procedura del plafond col metodo mobile si deve inserire manualmente nell’archivio plafond, per i 12 mesi precedenti, l’ammontare delle esportazioni (necessario al calcolo del plafond mese per mese) e del volume d’affari (necessario per la verifica del 10% delle esportazioni).

Inoltre inserire, nel mese precedente (es. dicembre 2015 se il calcolo del plafond deve partire da gennaio 2016) il totale delle esportazioni dei 12 mesi precedenti nel campo “Plafond residuo”.

INSERIMENTO AZIENDA CHE GIA’ GESTIVA IL PLAFOND CON ALTRE PROCEDURE

Indicare nei Dati Annuali (Configurazione Azienda - Anagrafica Azienda) per l'anno di primo utilizzo del plafond e per l'anno precedente, il metodo utilizzato per la determinazione del plafond (fisso/mobile).

Quindi, chi inizia ad utilizzare il programma nel 2016 dovrà indicare nei dati annuali l'anno 2015 e l'anno 2016 con i rispettivi metodi di calcolo del plafond.

Metodo fisso/solare

Inserire l’ammontare complessivo delle esportazioni effettuate nell’anno precedente nel campo "Esportazioni effettuate" in un mese qualsiasi dell’anno precedente.

Inserire manualmente anche l’ammontare del plafond disponibile nel campo "plafond residuo" nel mese precedente (dicembre dell’anno precedente) l’inizio dell'utilizzo della procedura.

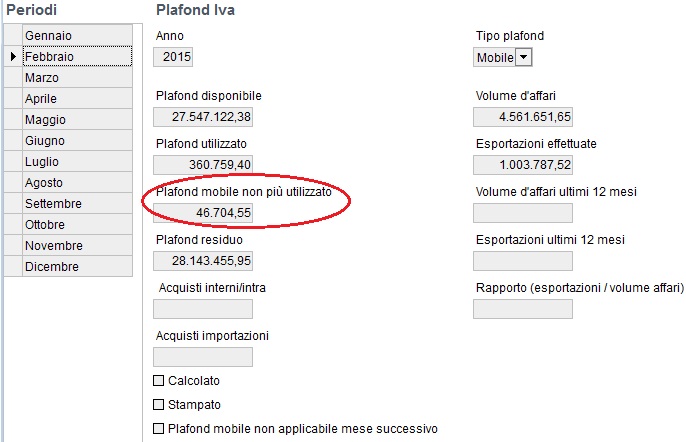

Metodo mobile/mensile

Per la gestione del metodo mobile, occorre avere l’informazione del plafond non più utilizzabile per i 12 mesi precedenti.

Il plafond non più utilizzabile deve essere inserito in archivio come il risultato del seguente calcolo (solo se il valore è positivo):

Esportazioni dodicesimo mese precedente - utilizzi del mese - plafond non più utilizzabile del mese precedente.

Per determinare il plafond mobile non più utilizzabile, occorre avere a disposizione il plafond mobile non più utilizzabile del mese precedente.

Occorre dunque inserire i dati fin dall’esercizio precedente il primo esercizio di calcolo del plafond, in pratica come sopra indicato nel caso di nuova azienda.

È possibile, se è conosciuto il valore del plafond non più utilizzato per almeno un mese dei 12 mesi precedenti, inserire:

le esportazioni (necessarie al calcolo del plafond mese per mese) e il volume d’affari (necessario per la verifica del 10% delle esportazioni) per i 12 mesi precedenti a quelli in cui viene calcolato il plafond non più utilizzato;

il plafond residuo del mese stesso di cui si conosce il valore del plafond non più utilizzato.

Questi dati sono sufficienti per calcolare il plafond del mese successivo.

REGISTRAZIONE IN PRIMA NOTA

CODICI IVA DA UTILIZZARE NELLE REGISTRAZIONI DELLE FATTURE RICEVUTE/EMESSE IN REGIME DI PLAFOND

Utilizzando i codici della ns. Banca dati non utilizzare i codici N8, N8A, N8B, N9, ma i codici PA4, PA10, PA22, PE4, PE10, PE22, PI4, PI10, PI22, PE, PX e PI.

É obbligatorio utilizzare codici Iva differenti per tenere distinti gli acquisti interni (Italia), gli acquisti intracomunitari, gli acquisti extracomunitari (importazioni) e le cessioni intracomunitarie ed extracomunitarie.

Esempio per gli acquisti:

Codice Iva "PA22" plafond acquisti interni (Italia) al 22%.

Codice Iva "PE22" plafond acquisti intra al 22%.

Codice Iva "PI22" Plafond importazioni al 22%.

In corrispondenza di ogni codice Iva usato per gli acquisti è indicata l'aliquota dell'Imposta che si sarebbe dovuta pagare sugli acquisti (esempio 22) con il tipo calcolo con imposta non assolta; l'utilità di questo campo è da collegare al caso in cui l'impresa utilizzi il plafond in misura eccedente la sua disponibilità. In questa ipotesi, dovendo pagare l'Iva sugli acquisti effettuati utilizzando indebitamente il plafond, occorre che l'impresa conosca l'aliquota dell'Imposta che avrebbe dovuto pagare, in quanto deve provvedere al suo pagamento.

Esempio per le cessioni:

Codice Iva "PE" plafond esportazioni extra-UE non imponibili art.8/ 8 bis 1 comma/art.9 (1 comma).

Codice Iva "PX" plafond esportazioni extra-UE non imponibile art.8 1 comma lettera a) b).

Codice Iva "PI" plafond cessioni intracomunitarie.

Riguardo alle cessioni, per le operazioni da non considerare ai fini del calcolo del volume d'affari, utilizzare codici Iva con l'apposita barratura sulla casella "No volume d'affari plafond".

I campi plafond acquisti e vendite vanno indicati per consentire alla procedura di calcolare in automatico i dati presenti nella stampa plafond Iva di ogni mese, tra cui il plafond acquisti interni/intra utilizzato nel mese, il plafond acquisti importazioni utilizzato nel mese, il plafond residuo, il volume d'affari di ogni mese, e le esportazioni effettuate nel mese.

Per gli acquisti viene indicata la data di riferimento per il plafond (Data plaf.).

Riguardo alla data inizio attività, per i contribuenti che hanno iniziato l’attività da meno di un anno valgono regole particolari:

il plafond fisso può essere utilizzato a partire dall’anno solare successivo a quello di inizio dell’attività;

il plafond mobile può invece essere utilizzato solo da chi abbia iniziato l’attività da almeno dodici mesi.

Al momento dell’inserimento di una registrazione in Prima nota (sia esportazioni sia acquisti) con un codice IVA che prevede la gestione del plafond, la data della registrazione deve rispettare i termini descritti sopra.

Riepilogo Codici IVA

|

Caso d’uso |

Codici IVA da utilizzare |

|

Acquisti con utilizzo plafond |

PA 4 Plafond 4% acq. int. non imp.art.8 c.1 PA10 Plafond 10% acq. int. non imp.art.8 c.1 PA22 Plafond 22% acq. int. non imp.art.8 c.1 PE 4 Plafond 4% acq.intra non imp.art.8 c.1 PE10 Plafond 10% acq.intra non imp.art.8 c.1 PE22 Plafond 22% acq.intra non imp.art.8 c.1 PI 4 Plafond 4% import. non imp.art.8 c.1 PI10 Plafond 10% import. non imp.art.8 c.1 PI22 Plafond 22% import. non imp.art.8 c.1 PLS2 Serv. art.8 c.1 lett. c plafond 22% |

|

Cessioni di beni e servizi rientranti nel calcolo del plafond (come esportazioni che incrementano il plafond stesso) |

PE Plafond Iva - esport.non imp.art. 8/8b/9 PX Plafond Iva - esport. n. 8a/b PI Plafond cess. intra art. 41 DL.331/93 |

CAMBIO DEL METODO PLAFOND DA UN ANNO ALL'ALTRO

All’inizio di ogni anno solare il soggetto può scegliere se continuare ad applicare il metodo adottato nell’anno precedente oppure passare all’altro metodo.

Il metodo nel Regime IVA va indicato solo dopo aver effettuato la stampa definitiva del Plafond IVA del periodo d'imposta precedente (definitivo).

Passaggio dal metodo fisso/solare al metodo mobile/mensile

Per i soggetti che nell’anno precedente hanno adottato il metodo fisso/solare, se ad inizio anno intendono passare al metodo mobile, il plafond disponibile ad inizio anno (uguale al plafond disponibile ad inizio mese di gennaio) corrisponde al totale delle cessioni all’estero effettuate nell’anno precedente.

Passaggio dal metodo mobile/mensile al metodo fisso/solare

Per coloro che intendono invece passare dal metodo mobile/mensile a quello fisso/solare la disponibilità del plafond ad inizio anno è limitata alle cessioni effettuate nell’anno precedente e non ancora utilizzate. In sostanza il plafond disponibile ad inizio anno (uguale al plafond disponibile ad inizio del mese di gennaio) corrisponde con il plafond residuo del mese di dicembre dell’anno precedente.

Procedura operativa

Stampare in definitiva, da Operazioni Periodiche - Calcolo e stampa Plafond Iva, la movimentazione del plafond di dicembre dell’anno precedente in base al metodo applicato nello stesso anno;

In Anagrafica azienda, per l’anno da cui parte il diverso metodo di calcolo del plafond, modificare il "Tipo plafond";

Inserire le registrazioni in Prima Nota;

Stampare le movimentazione del plafond in base al nuovo metodo applicato.

Nel nuovo anno possono essere inserite le registrazioni in prima nota anche senza aver modificato il "Tipo plafond" in Configurazione azienda - Anagrafica azienda. Questa modifica deve però essere assolutamente effettuata prima della stampa della movimentazione del plafond riferita al primo mese del nuovo anno.

SPLAFONAMENTO

La C.M. del 12/06/2002 n. 50/E ha ribadito la possibilità di regolarizzare gli acquisti effettuati oltre il plafond avvalendosi di due distinte modalità:

è possibile fare richiesta al fornitore di emettere una nota di variazione per l’Iva originariamente non addebitata. La sanzione e gli interessi per la regolarizzazione dell’operazione sono a carico dell’esportatore abituale.

In alternativa l’esportatore abituale può regolarizzare l’infrazione, senza coinvolgere il fornitore, utilizzando la seguente procedura:

emissione di un’autofattura, in duplice esemplare, a norma dell’art. 6, comma 8, D. Lgs 471/1997, di cui una copia deve essere presentata all’Agenzia delle Entrate competente;

versamento, tramite il modello F24, dell’Iva dovuta sugli acquisti eccedenti il plafond, aumentata degli interessi legali maturati dalla data in cui è stata commessa la violazione, utilizzando il codice tributo del mese in cui è stata commessa la violazione, e versamento della sanzione ridotta del 20%;

registrazione della seconda copia dell’autofattura nel registro degli acquisti, in modo da potere computare in detrazione l’imposta in essa evidenziata;

evidenziazione in dichiarazione annuale del debito Iva derivante dal ravvedimento in modo da evitare una doppia detrazione dell’imposta.

In prima nota l’autofattura si può registrare con causale FTAU (eventualmente modificando la descrizione della causale direttamente in prima nota), con un fornitore fittizio, e con i codici Iva di sola imposta 22SI, 10SI, 4SI.

La registrazione è senza contropartita, i righi contabili saranno:

Dare: Iva a credito

Avere: Fornitore fittizio

Il fornitore fittizio si chiude nella registrazione di versamento, girocontandolo con interessi e sanzioni al conto Banca.

Per quanto riguarda la dichiarazione Iva annuale, l’imponibile va manualmente inserito nei righi da VF1 a VF13, e stornato dal rigo VF14. L’ammontare dell’Iva regolarizzata deve essere inserito nel rigo VE25, al fine di evitare una doppia detrazione d’imposta, come indicato nelle istruzioni della dichiarazione Iva annuale.

Nel caso invece si intenda far confluire l'autofattura nella liquidazione del periodo, dopo avere rilevato l'autofattura come sopra indicato, e aver generato la prima nota della liquidazione, occorre effettuare una registrazione di giroconto in cui chiudere il fornitore, rilevare gli interessi e, in Avere, riportare il conto Erario c/Iva. Le sanzioni possono essere rilevate nella registrazione del versamento dell'imposta, nel caso di liquidazione a debito.

DICHIARAZIONE D’INTENTO

L’ART. 1, comma 1, lett. c) del D.L. 746/1983 prevede che l’esportatore debba inviare una dichiarazione d’intento al fornitore presso cui manifesta l’intenzione di usufruire della non imponibilità sugli acquisti, prima dell’effettuazione dell’operazione.

La dichiarazione d’intento può riguardare singole operazioni o tutte le operazioni comprese in date determinate che però non devono superare l’anno solare di riferimento, o anche tutte le operazioni fino a un determinato ammontare.

Il fornitore in fattura deve indicare gli estremi della dichiarazione d’intento.

La dichiarazione deve essere numerata progressivamente sia dal dichiarante che dal ricevente e annotate entro 15 giorni dall’emissione o dal ricevimento. L’annotazione può essere effettuata in un’apposita sezione dei registri delle fatture emesse o dei corrispettivi (art. 2. comma 3 della Legge 28/1997).

Si veda l’esempio di registrazione del paragrafo Esempi di registrazione dichiarazioni di intento.

Il fornitore deve comunicare le dichiarazioni d’intento ricevute in via telematica entro il giorno 16 del mese successivo al ricevimento con la procedura F24.